Las 41 empresas que apuestan al litio en Argentina: cuánto exportarán y qué esperar del precio

La demanda del litio continuará in crescendo en los próximos años y estará dominada por el uso para vehículos eléctricos. El precio para su aplicación en baterías aún no tocó mínimos, pero hacia 2030 aumentaría en búsqueda del equilibrio entre la oferta y la demanda.

Con 64 proyectos, Argentina es el segundo país en recursos y el tercero en reservas, actualmente es el cuarto productor global pero se proyecta que sea el tercero hacia finales de la década.

Son algunos de los datos que se desprenden del resumen de un informe ‘Estudio de Mercado del Litio en Argentina por Proyecto y por Compañía’ elaborado por la consultora Aleph Energy, dirigida por Daniel Dreizzen . El informe analiza el mercado global del litio, pero describe detalladamente el negocio en Argentina, en el que participan 41 empresas, de diversas banderas, tamaños y características, dueñas de 64 proyectos.

El potencial de Argentina con el litio es inmenso y el crecimiento va a ser muy grande.

Precio internacional del litio

Una de las dificultades que atraviesa el sector es la falta de un precio/mercado de referencia sólido y la volatilidad del precio spot, que representa a cerca del 20% del mercado. Ese precio, que alcanzó los US$80.000 la tonelada de carbonato de litio a finales del 2022 cayó hasta los US$20.000 en diciembre del año que pasó.

Los pronósticos elaborados por Wood Mackenzie indican que aún hay margen para que el precio caiga, pero que recuperará terreno en el medio plazo en búsqueda de un precio de equilibrio y quedar alineado a la demanda. La nueva alza de los precios comenzaría recién en 2028.

Según el resumen del informe de Aleph Energy, la caída registrada en 2023 responde al aumento de oferta y reducción de demanda por uso de stocks (mercado más equilibrado). Entre 2024 y 2025 habrá un ingreso de nuevos proyectos y expansiones que suben de oferta, mientras que a partir del 2026 el crecimiento de la oferta será limitado.

“Lo único que puede poner en riesgo el precio del litio es que se descubra muchísimo litio en otro lugar, descubrimientos masivos, que puede pasar porque no se ha descubierto mucho litio en la historia”, dijo Dreizzen en diálogo con Bloomberg Línea.

Sobre el uso de este recurso clave para la transición energética, el informe detalla que el litio representa entre el 7% y el 10% de la batería. En promedio, un vehículo requiere 55 kilogramos de carbonato de litio para fabricar el cátodo de la batería y que el promedio de esa cantidad equivale a lo que requieren 17 mil celulares.

¿Cómo se produce el litio en Argentina?

Los recursos de litio mundiales alcanzan los 98 millones de toneladas, de los cuales el 58% se encuentra en salmueras, como ocurre en el denominado triángulo del litio integrado por Chile, Argentina y Bolivia.

En el caso argentino, están concentrados en tres provincias del norte: Catamarca, Salta y Jujuy. Y se destacan por un buen equilibrio de alto contenido de litio y baja concentración de impurezas.

Dos de los salares argentinos (Salar de Hombre de Muerto y Salar Cauchari – Olaroz), que ya producen carbonato de litio, se encuentran entre los tres con mayor concentración de litio, por detrás del Salar de Atacama, en Chile. También están entre los tres con menores impurezas.

Dreizzen, explica que la producción de litio en salmuera es más económica que en pegmatitas y granito (roca), como es el caso de Australia, principal productor del mundo; o de Brasil. “El beneficio es que al estar en salares no gastas tanta energía, porque la evaporación hace gran parte del trabajo y después es más fácil separarlo que de la roca y eso permite obtener el carbonato de litio a bajo costo y muy competitivo”, explicó el autor del informe.

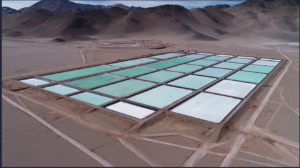

En la producción de litio en salmueras las empresas se debaten actualmente entre dos tecnologías para llevar a cabo la separación del recurso: evaporación en piletas o extracción directa de litio. En el país, actualmente se impone la producción en los tradicionales piletones, aunque cada vez son más las empresas que investigan e invierten en el desarrollo de la extracción directa (DLE), que se asume como más sustentable.

“El método evaporítico está más probado. Está más claro que funciona, cómo funciona, mientras que la DLE es más nueva. Además de que en los proyectos de Argentina hay una superficie que te permite avanzar con este método”, explicó Dreizzen. Aún así, aclaró que “hay muchos de los proyectos que hoy están en identificación que aún no han definido su tecnología”.

El informe de Aleph Energy identificó 64 proyectos en el país, de los cuales tres ya producen y siete están en etapa de construcción. La construcción repercutió de dos formas: empleo e importaciones.

El empleo minero ha ido en aumento (en puestos) en los últimos años. Según un informe de la Secretaría de Minería, actualizada a mayo de 2023, la minería empleó a 38.853 trabajadores, de los cuales el 10% corresponde a proyectos de litio.

Respecto a la otra variable mencionada, con datos de hasta julio del 2023, el litio era el demandante del 92% de las importaciones de minería, explicado por las empresas que atraviesan en este momento la fase de construcción. Aún así, se trata de un sector ampliamente superavitario.

Por fuera de estas, hay seis proyectos en proceso de factibilidad, catorce en pre factibilidad y 32 en exploración.

Si Argentina lograra que todos los proyectos entren en la fase de producción, el país produciría hasta 1.500.000 toneladas de carbonato de litio equivalentes por año y exportaría por US$30.000 millones. Este escenario podría alcanzarse en 2040, según las estimaciones de Dreizzen.

En las proyecciones elaboradas por el informe, elaboradas tras analizar proyecto por proyecto de cada una de las compañías involucradas, se estima que las exportaciones de los proyectos en producción y construcción llegarían a los US$8.000 millones 2028. Cifra similares a las elaboradas por la Secretaría de Minería, en la que se estiman US$8.700 millones para el mismo año.

“El potencial de Argentina con el litio es inmenso y el crecimiento va a ser muy grande. Sólo con los proyectos en construcción y los hoy activos, la producción multiplicaría por seis”, dijo Dreizzen, que marcó algunos de los cuellos de botella que atraviesa esta industria y la curva de aprendizaje que debe atravesar: “Existe un riesgo tecnológico. La logística e infraestructura aún es complicada en el norte argentino, faltan proveedores, falta transporte y las restricciones para disponer de las divisas de las exportaciones también enlentece el desarrollo.

Según Dreizzen, consisten en cifras conservadoras, al calcular únicamente con los proyectos en producción y construcción y al precio actual del litio (US$20.000 la tonelada). “Es un negocio que en los próximos años va a funcionar, es una solución probada para los autos, se está fabricando y vendiendo cada vez más autos con baterías de litio”, dijo el director de Aleph Energy.

¿Cuáles son las empresas de litio en Argentina?

Entre las 41 empresas (en algunos casos más de una empresa es dueña del mismo proyecto), que hoy operan en el país, Dreizzen las divide entre las empresas o conglomerados dedicados no sólo a la minería sino también a la fabricación de baterías eléctricas o químicas (Ganfeng, Livent, Albemarle); las exclusivamente mineras (Río Tinto, Eramet, Posco); las empresas internacionales con activos únicamente en Argentina (Lake Resources) y las petroleras nacionales que han incursionado en el litio local en los últimos años (Pluspetrol, Integra, PAE, Tecpetrol). Hay empresas de diversos países: Australia, Canadá, Corea del Sur, China, Estados Unidos, Francia, entre otros.

A nivel global, siete empresas controlan el 80% del mercado. El 13% corresponde a Arcadium Lithium, la fusión entre Livent y Allkem, dos de las tres empresas que producen litio en Argentina. Es un negocio cuya producción se cuadriplicó en los últimos diez años pero que hoy se concentra en pocos países y pocos proyectos.

El desarrollo de un proyecto de litio tiene numerosas fases, que el informe divide en tres: prospección y exploración, desarrollo y producción. Las primeras dos fases pueden llevar cinco años cada uno mientras que la producción puede alcanzar los cuarenta años.

Fuente: Bloomberg