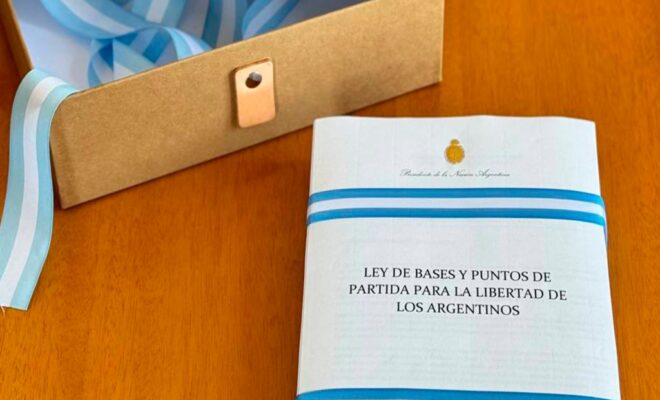

Los puntos clave del paquete fiscal que impulsa el Gobierno

Durante esta semana se conocieron los detalles de la nueva ley ómnibus y la nueva Ley Fiscal a tratarse en el Congreso. Los detalles.

Durante esta semana se conocieron los detalles de la nueva ley ómnibus y la nueva Ley Fiscal a tratarse en el Congreso. Dentro de la segunda nos encontramos con creación, modificación y eliminación de impuestos que si tomamos las propias palabras del Sr Presidente debería caminar en un carrito con rulemanes, porque avisó que si creaba impuestos se cortaba las extremidades.

Dentro de la creación se encuentra el IMPUESTO A LOS INGRESOS PERSONALES que no es otra cosa que el regreso de las retenciones de salarios de la 4ta categoría de Ganancias, que fue eliminada por Ley sancionada el 29 de septiembre del año pasado y efectiva desde el 1º de enero 2024 por el cual solo sufren retenciones del IMPUESTO CEDULAR A LOS ALTOS INGRESOS quienes cobran desde el Mínimo No Imponible (MNI) de 15 Salarios Mínimos Vitales y Móviles (SMVM) equivalente a $ 2.340.000 en bruto.

Con el nuevo impuesto el MNI se reduce a $ 1.800.000 EN BRUTO para solteros y $ 2.200.000 familia con 2 hijos eliminando a su vez todas las exenciones laborales como horas extras, guardias, aguinaldos y otras más.

La medida regirá, en principio, para la cuota 2 del Impuesto Automotor que vence en mayo, que mantendrá el mismo valor de la cuota 1 que ya venció.

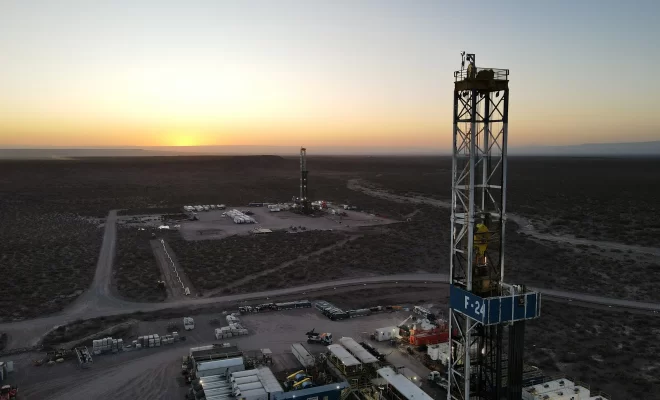

Por lo cual reingresarían cerca de 1 millón de personas cuando en octubre pasado eran 800.000 los beneficiados. O sea, quienes pagaban $0 porque cobraban $ 2.000.000 pasarán a pagar cerca de $ 10.000 mensuales de descuento directo del sueldo pero aquellos con actividades como petroleros/camioneros/aceiteros y demás que con sueldos de $2.300.000 que pagaban $0 les pasarán a descontar cerca de $ 25.000. en la totalidad de los que sufran retenciones se calcula una recaudación nacional cercana de $300 MM de los cuales solo se coparticiparán cerca de $75 MM a las provincias.

Luego se impone un blanqueo por el cual aquellos que exterioricen hasta U$S 100 mil no pagarán nada de nada y luego solo el 0.50% de bienes personales, pero quienes exterioricen importes mayores y los dejen en las cuentas bancarias hasta el 31/12/2025 incorporándose a fideicomiso de construcción tampoco pagarán anda. En caso que quieran movilizarlo pagarán 5% hasta los U$S 200 mil y luego 10 y 15% de impuesto.

Como tercer punto importante es la eliminación De TODAS las moratorias previsionales que existen en la actualidad, hasta la hoy existente firmada en 1992 por el Presidente Menem que se maneja a valores históricos y la que se extiende hasta marzo de 2025 que actualiza exactamente igual que los beneficios jubilatorios –para lo cual fue creada.

Cabe señalar que es tremenda mentira que aquellos que se incorporan a ellas se les “regala” la jubilación porque al ingresar se comprometen a pagar en cuotas descontándose de sus haberes los años no aportados. También tiremos abajo otra gran mentira que quienes tienen una moratoria hay que sacarlos del PAMI junto a demás beneficios de los jubilados y para ello es necesario que sean planes sociales, ya que la misma Ley 24.241 y sus modificatorias hacen diferencias; puesto que las jubilaciones que acceden con los aportes completos tienen acceso al beneficio del suplemento del 82% móvil de SMVM, las que acceden por moratorias no y quienes no quieren ingresar pero poseen aportes tienen acceso a la Pensión Universal para Adultos Mayores (PUAM) que es equivalente al 80% de una jubilación mínima.

En cuanto a Bienes Personales reducen/simplifican las alícuotas entre 0.50 y 1.25% de acuerdo al monto de valuaciones fiscales declarados, volviendo a situar el MNI de este impuesto en U$S 100.000 y a partir de allí en adelante; incluso permitiendo abonar por adelantado el impuesto hasta 2026 con reducción de la tasa a pagar.

La quinta modificación es la del régimen de autónomos que pasa de los cerca de $ 10 millones a cerca de $17 millones, o lo que es lo mismo de $816000 a cerca de $1.416.000 de MNI y las deducciones se actualizarán por IPC.

El punto 6 que se quiere modificar es el Régimen para pequeños contribuyentes (monotributistas) que se modifican sus escalas llegando a $44 millones para proveedores de servicios y a $68 millones para vendedores de bienes, en forma anual.

Esto quiere decir que pasa de $11 y $17 millones anuales, o lo que es lo mismo de $916 mil y $1.416.000 a $ 3.667.000 y $ 5.667.000 en forma mensual multiplicando cerca de 3 veces el valor de la cuota mensual actual; por lo cual la última categoría de bienes pasaría a ser cercana a los $ 320 mil.

Con esos valores, existe un esquema que no se entiende ya que un monotributista puede facturar hasta $4.2 millones mensuales adicionales con referencia a un autónomo sin salirse de su régimen ni ser verificado por AFIP por presentaciones de Ganancias.

Lo cual significa el total desconocimiento de los principios básicos de tributación y solamente justificable en su afán recaudatorio y locura personal por una moneda que no es la nuestra, tanto en la realidad como en lo legal.

Fuente: Ámbito