Vicentin gasta los últimos cartuchos y hasta empeña la joya de la abuela

Mediante una propuesta ajustada a las pretensiones del juez del concurso, piensa convencer con dinero fresco a los acreedores. Deadline y carteles de venta.

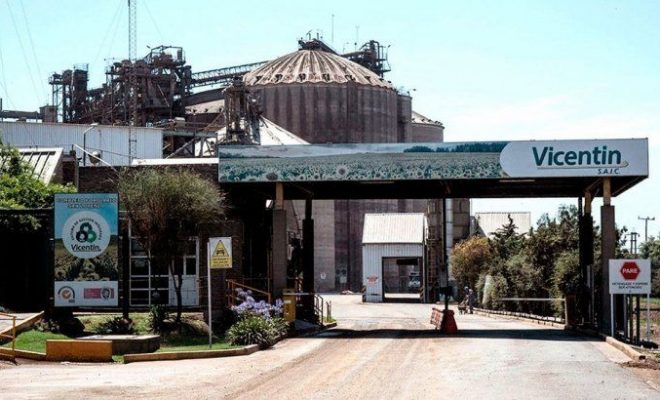

La mesa técnica de la cerealera Vicentin puso una marcha más para presentar una nueva propuesta de pago de la deuda de 1.400 millones de dólares que significaría una de las últimas oportunidades para evitar la quiebra. Esta vez, en un paper de trabajo se modificaron varias condiciones luego de que el propio juez del concurso, Fabián Lorenzini, pidiera cambios de la primera propuesta, que no resultó para nada atrayente. Además, cede en lo que hasta ahora se oponía: vender gran parte de sus activos, como la aceitera Renova, la joya del grupo que fue parte de sospechas de ocultamiento de activos.

Como punto principal, ofrece pagar el 20% de la deuda dolarizada en dos cuotas que se efectivizarían este año y antes de fin de 2023. Claro que la quita es más alta que la primera propuesta cuando rondó el 70%, pero confían en que es atrayente el pago a lo sumo en dos años y no en 15, como intentó anteriormente.

“Los créditos quirografarios serán cancelados en su totalidad mediante el pago en efectivo de la suma total de 270 mil millones de dólares y la capitalización del saldo de esos créditos mediante la entrega de acciones”, sostiene un borrador con los puntos en cuestión. Según explica, los deudores quirografarios cobrarían un 33% nominalmente hablando.

¿Cómo piensa pagarlos? A través de caja inicial (unos 50 millones de dólares), venta de activos menores y contratos a razón de los puertos y plantas del grupo, pero lo más llamativo es la opción de vender su parte (un 33,33%) de la planta de biocombustibles Renova por unos 300 millones de dólares, algo en lo que hasta el momento no cedía. Eventualmente, en caso de que haya contingencias, puede meter mano en la venta del Puerto de San Lorenzo, Planta Ricardone, Renopack, Oleaginosa San Lorenzo y Patagonia Bioenergía, de esas mismas instalaciones .

Vale recordar que, tres días antes de declarar el default, Vicentin vendió a Glencore su participación del 16,67% del paquete accionario de la moderna planta Renova, ubicada en el Gran Rosario. Esto fue puesto bajo la lupa sobre todo de la banca internacional, principal acreedor, por haber sido realizada sin autorización de los bancos.

Todos los desprendimientos que la firma estaría dispuesta a realizar llaman la atención y hasta los detractores hablan de un desguace. Todo es en el marco de un concurso y de la sociedad estratégica que intenta armar con la Asociación de Cooperativas Argentinas (ACA), Molinos Agro S.A. del Grupo Pérez Companc, y Viterra Argentina S.A., de la multinacional Glencore. Lo que suceda luego con la «nueva Vicentin» es algo vidrioso por el momento, pero tendrá a esos tres gigantes adentro.

La diferencia con la primera propuesta es que atiende varios aspectos solicitados anteriormente, como el pago inicial, una garantía real adicional al Banco Nación y capitalización de acciones. Esto último es una novedad: luego del pago inicial, el saldo de la deuda quirografaria se capitalizará a través de un fideicomiso con garantía de repago. Puede significar un gesto más que importante para los acreedores, que entendían que, si el contexto mejoraba, merecían un mejor pago. De hecho, el convencimiento se busca en una mayor cantidad de acreedores para cuando se vote por el sí o el no, a fines de marzo. Según averiguó Letra P, la firma cree que el juez y una gran parte de los acreedores podrían verlo con buenos ojos, sobre todo por los pagos iniciales fuertes.

Fuente: Letra P